바이오기업 옥석가리기 기조 속 M&A 논의 기대감

사모펀드 등 투자 따른 캐시카우 기업 한정 시각도

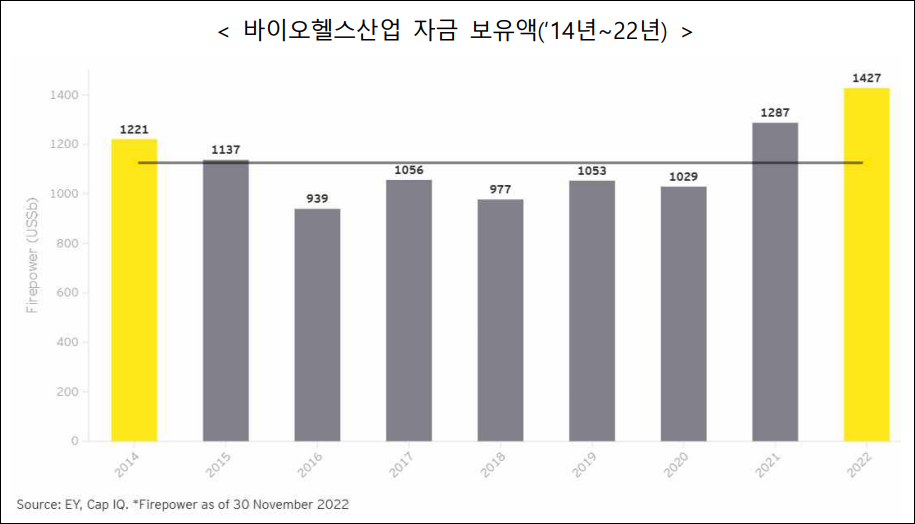

미국발 금리 인상의 여파로 제약바이오 산업이 투자 한파를 겪으면서 오히려 글로벌 대기업들의 막대한 자금력을 기대하는 움직임이 나타나고 있다.

기업공개(IPO)가 이전보다 어려움을 겪자 해법으로 인수합병(M&A)이 떠오르고 있는 셈. 지난해부터 꾸준히 언급되던 M&A의 가치가 여러 외부 환경 변화로 실질적인 윈-윈 전략의 하나로 부각되고 있는 것이다.

29일 산업계에 따르면 성사 여부와 별개로 바이오기업의 M&A 논의가 활발해지고 있는 이유 중 하나는 기업의 가치가 낮아지면서 소위 '적정가'에 도달했다는 시각이 있기 때문이다.

BNH 인베스트먼트 파트너인 강지수 전무는 "코로나 대유행 중 관심에 힘입어 높은 기업 가치를 인정받으며 투자를 받은 회사들이 있지만 오히려 현 시점에서는 이러한 가치가 발목을 잡는 경우도 발생하고 있다"며 "이들이 적정 가치를 찾아가면서 앞으로는 M&A의 시대가 될 것으로 전망한다"고 밝혔다.

실제 제약바이오업계는 지난해 하반기부터 투자 감소를 체감했던 상황. 금융위원회 자료에 따르면 벤처펀드 결성은 2022년 10.7조원으로 역대 최고치 후 같은 해 4분기부터 감소세를 보인 후 지난 2023년 1분기에는 지난해 같은 기간보다 78.6% 급감했다.

또 지난해 벤처투자는 2021년 대비 11.9% 감소한 6.7조원 기록 후 투자심리 위축으로 2023년 1분기 벤처투자는 지난해보다 60.3% 감소했다.

이를 현재 상황에 대입해보면 제약바이오산업에 투자가 위축되면서 각 기업 역시 투자가 원활히 이뤄진 시기보다 기업의 가치를 현실화시키거나 낮게 책정할 수밖에 없는 것.

신약개발 바이오사 A 대표는 "실제로 최근 M&A에 대한 논의를 진행하고 있고 이러한 배경에는 투자감소 등 현실적인 문제도 포함돼 있다"며 "기업을 키워온 대표로서 아쉬운 부분이 있지만 기존에 가치를 인정받은 기업의 경우 오히려 인수합병을 타진하기 수월해진 면도 있다"고 말했다.

한국바이오협회 이승규 부회장은 "M&A논의의 활성화는 바이오벤처의 가치가 낮아진 것도 이유가 있지만 전략적 투자자들이 늘어난 것도 주요 이유 중 하나"라며 "현금을 가진 제약사 등이 방향성과 부합하는 바이오벤처를 적정한 선에서 인수합병하는 것은 생태계적인 면에서 선순환을 기대해볼 수 있다"고 밝혔다.

이전에는 재무적 투자자(Financial Investors, FI)자 즉, 자금회수를 위한 투자가 많이 이뤄졌다면 최근에는 투자적 성과 이외에도 기존 사업과의 연결을 통해 시너지를 낼 수 있는 방향의 투자 고민이 이뤄지고 있다는 것.

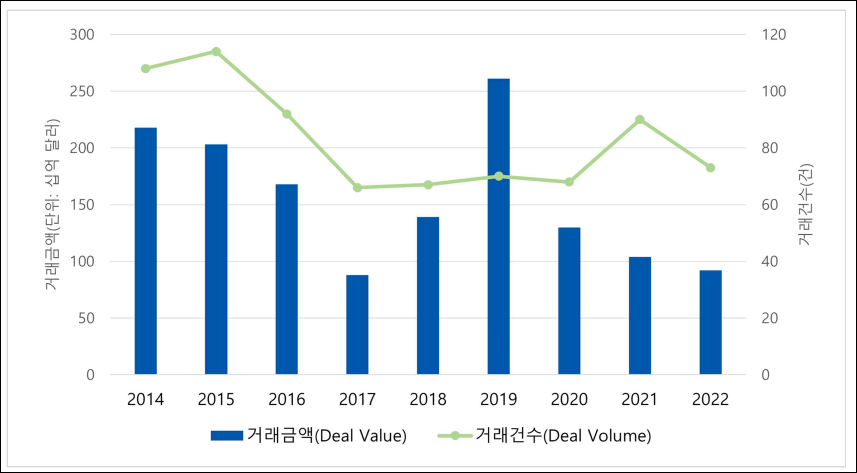

일례로 다국적제약사들은 경기침체, 인플레이션 상승 등의 요인에도 불구하고 블록버스터의약품 특허 만료 등에 따른 새로운 파이프라인 확보를 위해 꾸준히 M&A를 진행하고 있다.

화이자의 경우 지난 3월 코로나 백신과 치료제 등을 통해 확보한 현금을 바탕으로 항체약물접합체(ADC) 기업인 미국 시젠을 430억 달러에 인수하며, 항암제 시장에서의 입지 강화를 노리고 있다.

또 MSD는 미국 프로메테우스 바이오사이언스를 108억 달러에 인수해 궤양성 대장염과 크론병 등 면역학 파이프라인 강화하고 면역학에서의 입지 강화 추진 중이다.

이 밖에도 아스텔라스, 노바티스, 사노피, 일라이릴리, GSK, 아스트라제네카 등이 상반기에 M&A 소식을 알린 상태다.

한국바이오협회는 브리프를 통해 "기존 바이오제약 시장에서 M&A는 경영난에 처한 기업을 대기업들이 인수하는 방식이었지만, 코로나를 기점으로 새로운 성장동력의 확보를 위해 인수합병을 진행하는 방식으로 흐름이 변화하고 있다"고 설명했다.

특히, 금융위원회 등 정부 부처들이 바이오기업 등 미래 먹거리로 꼽히는 기술기업의 특례상장제도와 M&A, 신기술금융회사 투자 등 상장 외 자금모집 방안을 종합적으로 검토해 실효성 있는 제도개선을 논의하고 있다는 점도 긍정적인 요인 중 하나다.

다만, 사모펀드(PEF) 등을 통해 이뤄지는 M&A도 존재하는 만큼 장기적 생태계 구축을 위해 면밀한 검토가 필요하다는 게 업계의 시각이다.

투자업계 B 관계자는 "M&A는 사모펀드가 투자를 통해 이익을 실현하는 것도 존재하고 이 경우 매각의 관점에서 바라보는 게 맞다"며 "기업의 가치를 올려서 판다는 명확한 목표가 있기 때문에 수익을 내는 소위 숫자가 나오는 기업에 초점이 맞춰지게 되고 그렇다면 바이오기업의 M&A로는 연결되지 않을 가능성이 높다"고 판단했다.

바이오업계 C관계자는 "M&A가 더 활발해져야 한다는 목소리가 나오는 상황에서 큰 카테고리 안에서도 각각의 상황을 면밀하게 살펴볼 필요는 있다"며 "그렇지만 국내외에서 파이프라인 및 치료제 확보를 위해 M&A에 대한 관심이 높아지는 만큼 추후 출구전략으로 다양한 고민이 필요해 보인다"고 덧붙였다.